根据搜铺网通过多方渠道收集整理得出的统计数据显示,2015年,全国年业绩超过4亿元的奥特莱斯项目达到40家(含港台地区3家),较2014年增加了16家,这40家奥莱单店的2015年总营业额超过400亿元,而全国奥莱业200余家各类奥莱2015年总营业额也仅不足700亿元(含港台地区奥莱业绩70余亿元,占10%以上),总体来看,门店数占比不足20%而市场占有率超过70%,强者垄断效应异常突出。

其中,排名前17位、年业绩超过8亿元的奥莱项目2015年总营业额超过350亿元,虽然这17家奥莱项目仅占全国各类奥莱总数的比率不足10%,但市场占有率却超过50%,奥莱业两极分化的态势异常明显。(TIPS:上海浦东佛罗伦萨小镇奥莱开业时间仅11个月,但2015年营业额却快速攀升至榜单第17名,堪称2015奥莱新星)

即便剔除香港东荟城和台湾高雄义大世界、宜兰兰城新月广场,大陆(不含港澳台)TOP40奥莱单店2015年总业绩也接近400亿元,再加上其他百余家已开业的郊区奥莱及中小型城市奥莱和2015年新开业的40余家奥莱项目,预计大陆各类奥莱项目2015年总营业额将超过600亿元,较2013年翻了一倍以上。

还有一点必须注意到,在现在这个强者恒强的世界里,市场竞争不断加剧,全国历年新增奥特莱斯项目的存活率不足20%,随着连锁大鳄在巨量基金的支持下加速扩张,未来奥莱行业的集中度势必越来越强。

TIPS:历年回顾——2013年全国奥莱项目中年业绩超过8亿元的只有10家(含港台2家),这十大奥莱项目的总业绩为190亿元。而在2013年,大陆(不含港澳台)所有奥莱项目的总营业额尚不足300亿元,其中单店业绩超过7亿元的TOP10项目总业绩不足170亿元。2014年,大陆(不含港澳台)单店业绩超过10亿元的TOP10奥莱项目总营业额增长至204亿元左右。

附:2015年TOP10中国奥特莱斯单店业绩十强榜

TIPS:以上业绩包括各大奥莱项目中各个业态所有品牌的营业额。其中,年业绩在8亿元以上的奥莱项目大多含有一定比例的奢侈品销售业绩,而年业绩在8亿元以下的知名奥莱(不含开业未满2年的新增奥莱)项目往往奢侈品名品销售占比很低,例如城市奥莱中的绩优店——广州欧莱斯万博中心店、长春欧亚商都奥莱、南宁王府井城市奥莱、上海飞洲国际广场、上海国际时尚中心名品仓、广州万国城、北京上品折扣旗舰店皆以国际运动休闲品牌和国内服饰品牌为主,2015年总业绩均在5亿元上下浮动。而在2015年圣诞期间开幕的上海百盛优客城市奥莱,通过结合目前火爆的销售数据判断,未来有望凭借百盛和衣恋两大集团优势,成为大陆首个冲击8亿元年业绩的城市奥莱。

其他各地知名奥莱如下:

广州番禺海印又一城1-2期、北京斯普瑞斯1-2期、海南万宁首创奥特莱斯、上海徐泾米格天地MEGA MILLS 1期、台湾宜兰兰城新月广场、成都苏宁城市奥特莱斯、广州欧莱斯万博中心店、苏州唯泰奕欧来精品购物村、苏州时尚舞台国际品牌城1期、深圳8号仓奥特莱斯、上海杨浦国际时尚中心名品仓、杭州钱江新城砂之船、南京砂之船奥特莱斯、沈阳赛特奥特莱斯1期、哈尔滨永泰城(含泰泰奥莱)、长春欧亚商都奥特莱斯、上海飞洲国际广场、广州万国城、北京上品折扣总店、天津新燕莎奥莱、沈阳三菱尚柏奥特莱斯、重庆璧山砂之船、杭州衣之家时代广场店。(以上排名不分先后,未包括虽引入奥莱,但未做统一规划运营的项目,如设有天河城欧莱斯的广州番禹万博中心以及虽设有欧亚奥莱但奥莱占比极低的长春欧亚卖场购物中心,两者虽然都集餐饮娱乐购为一体但皆为家居建材业态为主)

此外,2015年新开业的大量新奥莱项目虽然日均营业额出众,但由于开业时间不足半年甚至只有3个月,故无法对比其年业绩,诸如哈尔滨杉杉奥莱、沈阳枫叶小镇和北京华联八达岭奥莱、南京砂之船、南京汤山百联等。

附:2015年部分绩优奥莱项目榜单

TIPS:加上前述的TOP17奥莱项目,全国2015年绩优奥莱总计达32家。其中,2015年业绩在8亿元以上的奥莱项目17家,包括大陆15家,港台2家;2015年业绩在4.5-8亿元之间的奥莱项目15家,包括大陆13家,台湾2家。

2015年奥莱榜单点评

亮点一:新兵老兵秀实力 百联称王

如榜单数据所示,中国三大元老奥莱——香港东荟城名店仓、北京燕莎奥特莱斯、上海百联奥特莱斯,均已成长为世界级奥莱单店,且年业绩均上升到了40亿元以上。而新兴奥莱代表——天津佛罗伦萨小镇年业绩也首次超过30亿元。这四大奥莱堪称中国奥莱业四大天王。

其他诸如成都时代奥特莱斯、重庆砂之船西部奥莱、北京赛特奥莱、沈阳兴隆大奥莱、高雄义大世界五大奥莱项目年业绩则首次超过20亿元门槛。使得2015年营业额超过20亿元的奥莱项目达到9家。

另有宁波杉井、杭州百联、北京房山首创、武汉百联、长沙友阿、无锡百联、南京仙林金鹰奥莱城、上海浦东佛罗伦萨小镇八大奥莱项目的2015年营业额位于8-16亿元之间。以及20家2015年营业额在4.5-8亿元之间的奥莱项目。

亮点二:奥莱店王背景扫描 比实力更拼颜值

在2015年业绩排名前17的奥莱店王(多家并列)中,年业绩均超过8亿元,无不令业界羡慕。究竟,这些奥莱在建筑形态、发展商背景、选址、开业时间、分期扩建、奥莱类型等方面与其他项目有何差异?

其中,仅从建筑形态来看,开放式街区小镇型建筑和室内大盒子建筑各占一半(分别为9家和8家),但从总体来看,冬天酷寒的东北和夏季漫长的华南更适合室内大盒子建筑。

从发展商背景来看,拥有百货背景的奥莱多达9家(包括百联4家,燕莎、王府井、兴隆、友阿、金鹰各一家),占比高达53%,激发了更多百货企业在2015年进军奥莱(如北京华联、百盛、金格、丹尼斯、友好等);拥有服饰代理权和运营经验的奥莱企业4家,分别是九龙仓、太古、杉杉三井、砂之船;在拥有外资专业背景的奥莱中,佛罗伦萨小镇独占2家,内资奥莱企业首创集团历经艰辛也终于凭借北京房山项目获得一席之地;以及将奥莱和游乐园嫁接为一体的旅游综合体1家——台湾高雄义大世界,受其模式影响,海上嘉年华、永泰城和世茂嘉年华正酝酿而出。

从选址来看,17家奥莱店王中,只有5家位于城区边缘的城乡结合部(除了堪称大陆奥莱元老的北京燕莎之外,其他四家均位于1.5线城市),8家位于近郊(其中4家更是临近机场),4家位于远郊。

从奥莱类型来看,17家奥莱店王中,7家为多业态一站式的奥莱综合体,10家为辅营业态占比极低的传统奥莱(10家中有多家即将展开2期扩建工程并升级为奥莱综合体)。但事实上,成功的奥莱项目往往会分多期建设,诸如美国最大的奥莱——纯零售面积7.2万平方米(不含停车场面积)拥有420间店铺的WoodburyCommon Premium Outlets,已历经三次扩建,其1期、2期、3期分别于1985年、1993年、1998年开业,并在2014年启动4期扩建——大型室内三层停车场和5600平方米零售面积。而在我国17家奥莱店王中,已有4家奥莱店王完成了2期乃至3期的扩建工程(上海百联、北京燕莎、天津佛罗伦萨小镇、宁波杉井),5家正在实施或即将启动2期工程(香港东荟城、北京赛特、南京金鹰、北京首创、武汉百联),另有5家奥莱预留了2期工程地块(重庆砂之船西部奥莱、沈阳兴隆大奥莱、杭州百联、长沙友阿、上海佛罗伦萨小镇),只有3家暂无扩建计划。

从开业年份来看,中国奥莱的前三强开业时间均超过10年,这从侧面说明了奥莱项目的培育期不容忽视。早期,奥莱项目的成功率很低,但在2011年之后,随着新生代奥莱店王崛起的速度明显加快,开业三年便突破8亿元业绩的奥莱项目成倍增加。其中,上海浦东佛罗伦萨小镇更是开业仅11个月即创造了8亿元的业绩。

从单店建筑规模来看,除了香港东荟城1期和成都时代奥莱的总建筑面积在7万平方米上下(含室内停车场面积,两者的商业经营面积分别为4.2万和4.5万平方米),其他奥莱店王建面都超过8万平方米,更有10家奥莱店王的建面已超过10万平方米。其中,南京仙林金鹰奥莱城和武汉百联奥莱的2期建成后将使两个项目的总建面均超过27万平方米,但纯商业面积均不足15万平方米,故全球最大的奥莱综合体仍将是美国西蒙集团旗下商业面积达22万平方米的Sawgrass Mills(除大量服饰折扣店之外,还设有十余家大中型百货折扣作为主力店:Marshalls、Century 21、Last Call By Neiman Marcus、Bloomingdale's The Outlet Store、Saks Fifth Avenue OFF 5TH、TJ MAXX、The Sports Authority、Bed Bath & Beyond、Burlington Coat Factory)。

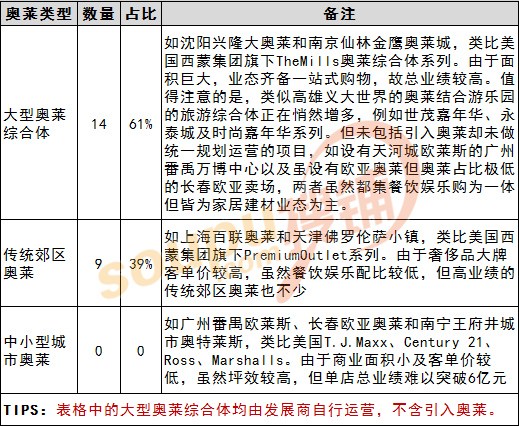

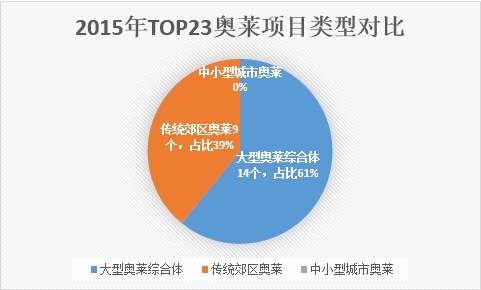

附:2015年TOP23奥莱项目类型对比

就区域来看,华东地区表现出众,西北地区仍属蓝海市场。

就城市来看,同其他所有业态一样,上演着京沪双城记。强势奥莱仍然集中在一线和1.5线城市,三四线城市奥莱商机尚不明朗。举例说明的话,就像杭州下沙百联奥莱和南京东郊奥莱其实并不位于杭州和南京,而是紧邻杭州和南京的三四线城市嘉兴市下属海宁市和镇江市下属句容市,但其绝大部分客流仍来自杭州和南京,故项目命名为杭州和南京自有其道理,不然仅依靠本地小城客流很难发展壮大。

亮点三:2016年新增奥莱店王预计将超过7家

回顾中国奥莱业发展之路,2010年之前,我国奥莱店王几乎长期呈现三国状态——香港东荟城、北京燕莎、上海百联,直到2013年前后进入快速发展状态,2014年和2015年更是分别新增4家和7家年业绩在7亿元以上的店王。随着2015年多家强势新奥莱项目的开业,2016年新增奥莱店王预计将超过7家。

值得注意的是,2015年业绩超过6亿元的前22强奥莱中,设有影院、超市、电器或运动专业店、儿童乐园、美食广场多种业态的大型奥莱综合体无论数量还是占比均较2013和2014年大为提升,达到13家,占比高达60%,其中宁波三井杉杉、北京斯普瑞斯均在2015年通过2期扩建工程由传统奥莱升级为综合性的奥莱综合体。且其中的北京赛特、北京首创等奥莱项目都已启动2期扩建,未来都将升级为奥莱综合体。

亮点四:初步形成龙头垄断局面

纵观2015年奥莱店王榜单,已经初步形成龙头百货企业(如百联、燕莎、王府井)、专业奥莱(如佛罗伦萨小镇、砂之船、首创)寡头垄断局面。

亮点五:奥莱店王引进品牌扫描 餐饮奢侈品受追捧

另据搜铺网统计,2015年业绩在8亿元以上的TOP17奥莱店王中,引进餐饮品牌最多的6大奥莱分别是:台湾高雄义大世界(46家)、北京房山首创奥特莱斯(28家含食美汇美食广场)、南京仙林金鹰奥莱城(24家)、上海青浦徐泾百联奥特莱斯(23家)、香港东荟城名店仓(16家含大食代美食广场内摊档)、成都时代奥特莱斯(15家)。而在TOP17-40绩优奥莱中,引进餐饮品牌则更多,其中深圳8号仓有46家餐厅、上海米格天地有31家餐厅、宜兰兰城新月广场有30家餐厅。

引进主力店、次主力最多的6大奥莱分别是:台湾高雄义大世界(5家)、香港东荟城名店仓(4家)、沈阳兴隆大奥莱(4家)、宁波杉井奥莱(3家)、南京仙林金鹰奥莱城(3家)、长沙友阿奥特莱斯(3家)。与餐饮品牌类似,在TOP17-40绩优奥莱中,引进的主力店、次主力店也相较增多,其中上海米格天地3家、宜兰兰城新月广场3家、南京砂之船3家、哈尔滨杉杉3家,还有超市、电影院、儿童乐园乃至溜冰场、电器商场纷纷进驻奥莱综合体,显示国内奥莱功能日趋多元化,逐渐能够满足居民日常生活需求。但与美式大型奥莱中往往集中着4至6家百货折扣店不同,我国百货鲜有自营业务,没有去库存需求,故有品牌资源的百货公司纷纷自建郊区奥莱或将市区副中心业绩欠佳的百货商场转型为城市奥莱,设有百货折扣店的国内奥莱也大多是引进外资买手制百货开设百货折扣店,如香港连卡佛百货折扣店和法国老佛爷百货折扣店联袂进驻北京斯普瑞斯奥特莱斯。

而奢侈品大牌最为集中的奥莱(主要依据各大奢侈品官网店铺数据统计,不含集合店形式)项目是天津佛罗伦萨小镇,与紧随其后的苏州奕欧来、上海佛罗伦萨小镇、重庆砂之船西部奥特莱斯、成都时代奥特莱斯构成国内奥莱奢侈品的第一军团。此外,香港东荟城、台湾高雄义大世界、上海百联奥莱、北京赛特奥莱、北京华联八达岭奥莱、北京燕莎奥莱、杭州百联奥莱、武汉百联奥莱、上海米格天地、沈阳赛特奥莱、广州海印又一城、宁波杉井、南京砂之船等则构成遥遥领先于国内其他百余家奥莱的奢侈品奥莱第二军团。总体来看,奢侈品牌集中的名品奥莱不仅需要背靠拥有丰富品牌资源的大集团(例如佛罗伦萨小镇、奕欧来、九龙仓、砂之船、百联、王府井、北京华联等),同时,奢侈品的特性也决定了奢侈品奥莱店的进驻是个循序渐进的过程,所以刚开业不久的南京百联和佛山砂之船虽然背景雄厚,但很多大牌预计在2016年开幕。另一方面,部分并不主打奢侈品大牌的综合性奥莱综合体,凭借一站式的业态组合、丰富的国际休闲运动品牌及二三线时装品牌和出色的运营管理,也获得了佳绩,例如北京首创奥莱、南京金鹰奥莱城、沈阳兴隆大奥莱。

(来源:联商网 作者:搜铺网商业地产研究院 郭歆晔、刘萍萍)